La decisión del Banco Central de subir la Tasa de Política Monetaria por octava vez en lo que va de 2022 podría volverse en su contra, si se tiene en cuenta el elevado nivel que alcanzaron los pasivos remunerados a los que recurre la entidad para neutralizar los efectos inflacionarios de los pesos que la misma autoridad monetaria emite.

Si bien la mayor atención se puso en cómo los plazos fijos comenzarían a ser más atractivos para los inversores y en la posible retracción económica derivada de un mayor costo del crédito, un tercer factor debe ser tenido en cuenta por sus consecuencias en el balance del BCRA y, por sobre todas las cosas, sus derivaciones inflacionarias.

La consultora Invecq lo advirtió al indicar que la suba de la tasa “lleva a un incremento del déficit cuasifiscal del Banco Central con baja capacidad de alinear expectativas y con certezas de emisión futura en aumento”.

La alerta de “emisión futura” radica en uno de los fenómenos que rodea a las Letras de Liquidez (Leliq) y que deja en evidencia que se trata de cualquier cosa menos de un instrumento inocuo: para hacer frente a sus continuos vencimientos, el BCRA debe valerse de más emisión, generándose un círculo vicioso con una salida cada vez más costosa.

“Al no estar acompañada por una política fiscal verdaderamente racional, la suba de las tasas de interés simplemente le pone un piso a la inflación futura sin corregir ninguno de los problemas de fondo”, planteó la consultora dirigida por Esteban Domecq.

Y en ese sentido, alertó que “si durante los últimos dos años la economía ya sufrió las consecuencias inflacionarias de haber duplicado la base monetaria, saber que a partir de ahora por cada peso invertido en Leliqs el Banco Central deberá devolver aproximadamente el doble no es nada alentador”.

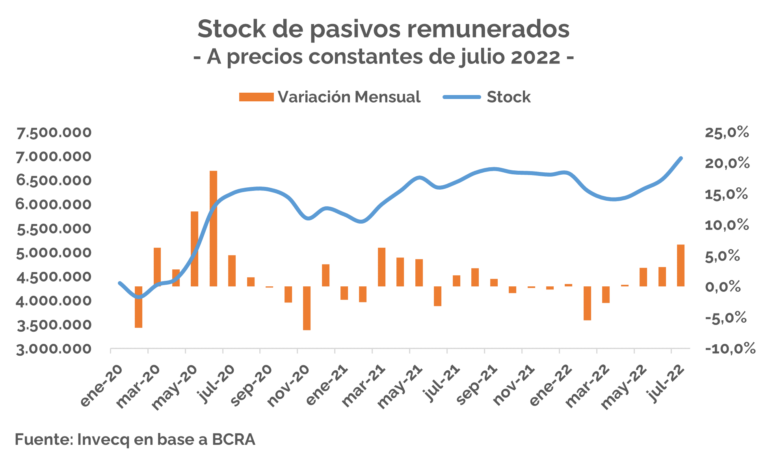

“Esto da lugar a un stock de pasivos remunerados que ya alcanza 6,8 billones de pesos, lo que implica un aumento en términos reales del 12% en los últimos dos años, y representa una base cada vez mayor para el pago de los crecientes intereses”, añadió.

Para Invecq, “la política monetaria se encuentra lejos de perseguir un objetivo de estabilidad de precios en el largo plazo, sino que simplemente busca evitar que en el corto el exceso de liquidez se traslade al consumo o la compra de divisas, reprimiendo la inflación actual, pero incentivando la que vendrá”.

Como dato positivo, destacó el canje de deuda por parte del Tesoro, con una adhesión del 85%, “más allá de que se descontaba una adhesión de al menos el 60% por la gran cantidad de títulos en manos de organismos públicos”.

Con el canje, explicó, se logró “reconfigurar positivamente el sendero de vencimientos del corriente año”, aunque “poniendo mayor presión sobre el próximo”.

“De esta manera se logró sortear la gran barrera de vencimientos que se había acumulado en los dos últimos trimestres del año, como así también quebrar la pared que había hasta el momento en agosto de 2023, donde pocas colocaciones lograban extenderse más allá de las elecciones PASO”, indicó.

El resultado fue el traslado de vencimientos por $2.000 millones en 2022 hacia 2023 y un cambio en su composición:

. La deuda CER que se había acrecentado vertiginosamente el último año y ya significaba el 72% de los vencimientos hasta 2023 pasó a representar el 54%.

. La deuda nominal siguió el mismo sendero, reduciendo su participación de 19% previo al canje, a 13%.

. Para que esto fuera posible, la deuda atada al dólar aumentó su contribución al pasar de 7% a 31%, reflejando una mayor cobertura ante una eventual devaluación.

. Por último, la deuda flotante se mantuvo en el mismo nivel, implicando un 2% de la deuda total en el acumulado de los años 2022 y 2023.