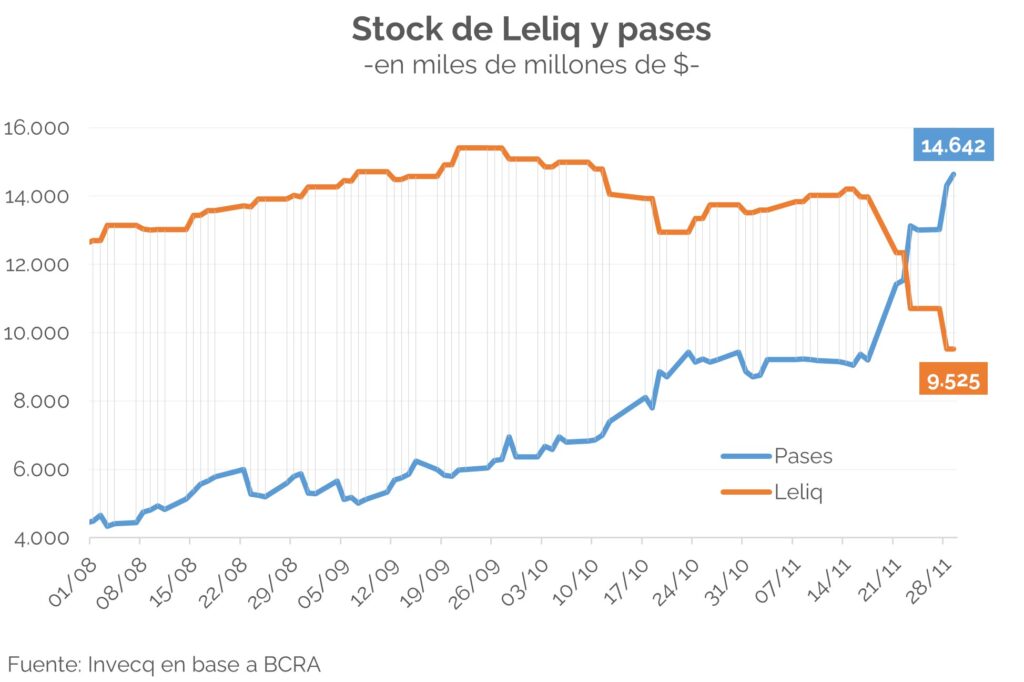

BUENOS AIRES (ANP) La incertidumbre propia de un período de transición entre dos gestiones presidenciales que se presentan como antagónicas se reflejó en un abrupto cambio en la composición de los pasivos remunerados del Banco Central. De esa forma, la conocida «bomba» que representa el stock de letras de liquidez se redujo, pero para peor, ya que por primera vez fue superado por el de pases pasivos.

Las complicaciones que implican ese cambio -además del monto creciente del déficit cuasifiscal- tienen que ver con el perfil de vencimientos: las leliqs vencen cada 28 días y los pases se deben renovar diariamente, es decir cada 24 horas.

Ese fenómeno viene generándose desde la licitación del martes 21, la primera luego del balotaje, en un contexto en el que la Tasa de Política Monetaria del 133% nominal anual luce más que negativa, ante una inflación que varios analistas prevén que en diciembre podría superar el 20%.

«Los pasivos remunerados del BCRA ya superaron los $ 24 billones», advirtió al respecto la consultora Invecq, que destacó la «significativa migración» iniciada la semana pasada de Leliqs a pases, «dada la incertidumbre en cuanto a qué sucederá con esta deuda».

La brecha entre ambos instrumentos era de apr0ximadamente 3 a 1 a principios de agosto y fue reduciéndose paulatinamente, al compás de las dudas sobre la efectividad del ministro Sergio Massa por controlar la inflación.

Pero fue a partir del 21 de noviembre que se produjo el quiebre en la relación, que se invirtió desde el jueves 23 y ya el martes 28 se reflejó e un ensanchamiento de la brecha: el stock de pases es de $14,642 billones, casi el cuádruple de lo que mostraba hasta hace cuatro meses, en desmedro del de las leliqs, que se redujo a $9,525 billones, un 40% menos del de hace dos meses.

Y por el Tesoro, ¿Cómo andamos?

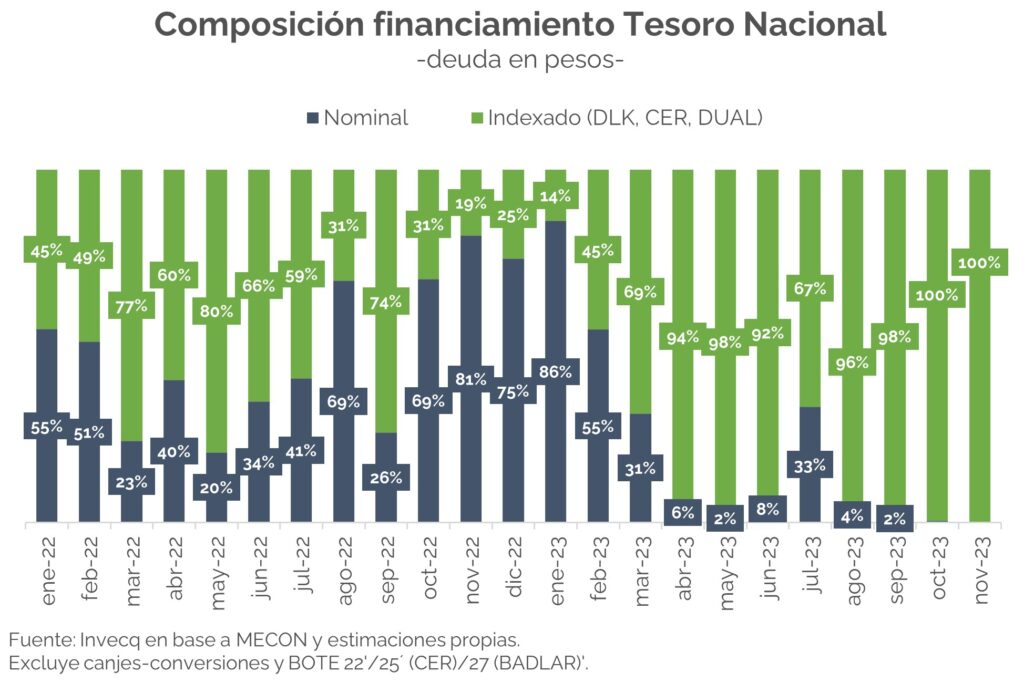

Los pasivos del Banco Central no son el único problema que recibe Javier Milei como herencia, a juzgar por lo que ocurre con la deuda acumulada del Tesoro.

Desde abril -nuevamente, al ritmo de la aceleración inflacionaria- se recurrió a «la indexación casi total de la nueva deuda», en un contexto completado con cuatro canjes voluntarios en enero, marzo, junio y septiembre, el aporte de organismos oficiales y el aumento de las restricciones cambiarias.

Con ese panorama, la entidad presidida por Esteban Domecq señaló que la administración de Milei y Luis Caputo «deberá enfrentar vencimientos de capital de la deuda en pesos por $35,5 billones en 2024, a precios de hoy», con un perfil en el que «el 98% está indexado (53% atado a CER, 38% son bonos duales y 6% dollar-linked), por lo que la magnitud de la devaluación y corrección de precios relativos -así como el éxito de un plan de estabilización- condicionará el rolleode estos compromisos».

De todos modos, advirtió como atenuante que sólo el 35% de esa deuda estaría en manos privadas.

En cuanto a la deuda en moneda extranjera, en 2024 hay vencimientos «en torno a US$ 28.000 millones», si bien Invecq aclaró que «lo que se terminará cancelando será mucho menor», ya que «US$ 12.000 millones corresponden a Letras Intransferibles en posesión del BCRA, US$ 8.400 millones a compromisos con el Fondo, que probablemente se reprogramen cuando se revise el acuerdo, y US$ 3.330 millones son deuda con otros organismos internacionales, de los que no debe destacarse refinanciamiento».

«Así, a grandes rasgos quedan US$ 4.500 millones de títulos soberanos (US$ 1.245 millones de capital y US$ 3.225 millones de intereses)», completó.