Por lo menos 2 de cada tres pesos de la renta agrícola son destinados a los estados nacional, provinciales y municipales a través de impuestos, tasas y contribuciones, en una carga tributaria diseñada de tal manera que tiende a ser más gravosa en situaciones como la actual, en la que la actividad rural está severamente afectada por la sequía.

Así lo señaló la Fundación Agropecuaria para el Desarrollo de Argentina (FADA), en un informe en el actualizó la medición de su índice, que precisa la proporción de la carga tributaria sobre el total de la renta del sector, tanto a nivel nacional como a escala provincial.

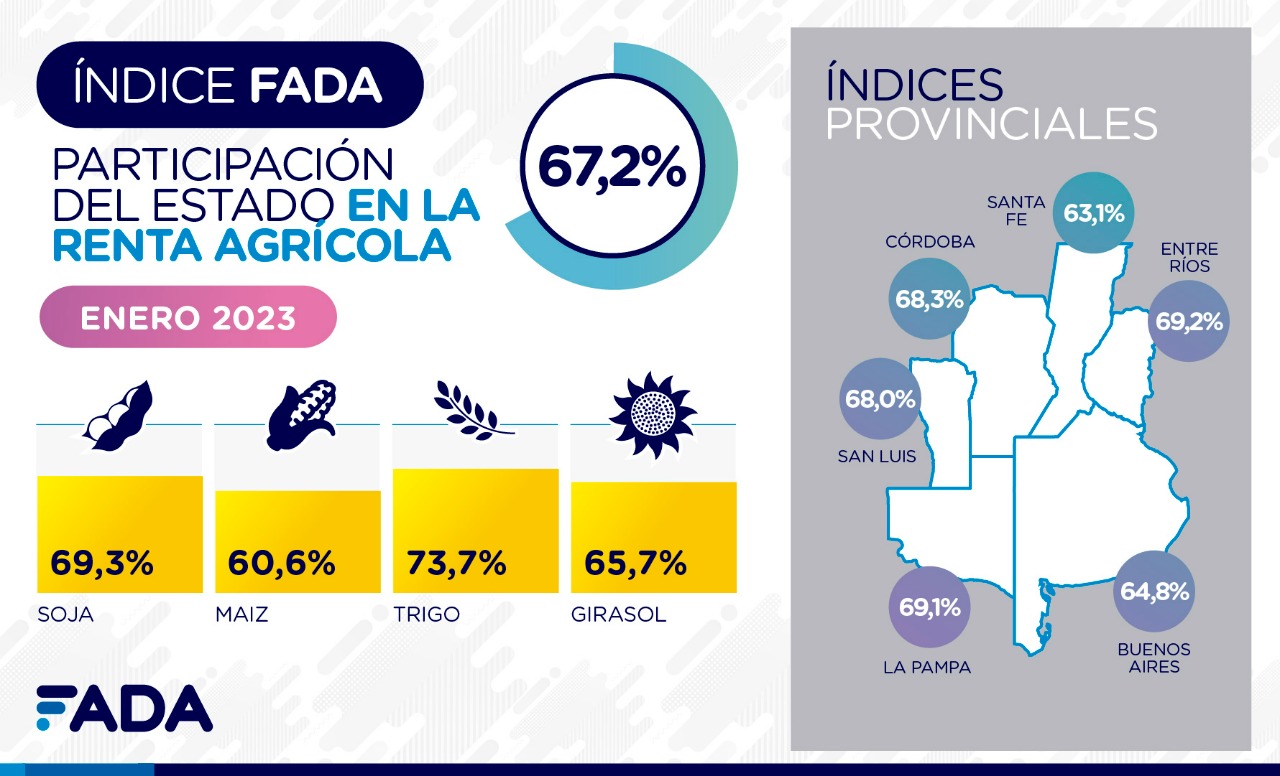

En la medición de enero, el Índice FADA nacional ascendió al 67,2%, 5,9 puntos porcentuales más que en la medición previa de octubre de 2022, que significa que «por cada $100 de renta que genera una hectárea, $67,20 se va en impuestos», explicó la economista de la entidad, Nicolle Pisani Claro.

En la clasificación por cultivo, la participación del Estado en soja es del 69,3%, en maíz del 60,6%, en trigo del 73,7% y en girasol del 65,7%.

En cuanto al índice por provincia, Córdoba registra un 68,3%, Buenos Aires 64,8%, Santa Fe 63,1%, La Pampa 69,1%, Entre Ríos 69,2% y San Luis 68%.

A pesar de lo que podría esperarse en situaciones apremiantes, el diseño de la estructura tributaria hace que la carga tributaria aumente en medio de la sequía. “Uno esperaría que si la producción baja, sea por sequía o el motivo que sea, la presión de los impuestos también baje. Sin embargo, por la estructura tributaria que pesa sobre la producción agrícola, un evento adverso como la sequía, en lugar de reducir el peso de los impuestos, lo aumenta», manifestó el economista jefe de FADA, David Miazzo.

«Esto es debido a que, el impuesto con mayor participación es el derecho de exportación que, al actuar sobre el precio bruto, no reconoce caídas en la rentabilidad. Así, a medida que empeora la sequía, aumenta la participación de los impuestos sobre la renta”, sostuvo.

Asimismo, que baje la producción por la sequía también hace que se alteren los saldos de IVA de los productores: “El saldo técnico es el resultado de la resta del IVA pagado en compras y el IVA percibido por sus ventas. Para los productores, comercios e industrias, el IVA debería tener un efecto neutro, ya que es un impuesto destinado a que lo pague el consumidor final».

«Sin embargo, si se acumulan saldos técnicos por una situación excepcional como una sequía que hace caer las ventas, el productor no puede usar ese saldo para pagar otros impuestos ni lo puede recuperar fácilmente, por lo que directamente se convierte en mayor carga fiscal”, aclaró Miazzo.

En los resultados, se conjugan los rindes, los impuestos provinciales y locales, y los fletes, que generan efectos diferenciados sobre cada uno de los cultivos, así como la participación de cada cultivo en el área sembrada de cada provincia.

En todas las provincias analizadas se paga impuesto inmobiliario rural e impuesto a los sellos para la compraventa de granos. En Buenos Aires, Entre Ríos, La Pampa y San Luis se pagan Ingresos Brutos, mientras en Córdoba y Santa Fe la actividad está exenta.

Buenos Aires y Santa Fe tienen tasas municipales, en tanto La Pampa tiene las guías cerealeras. Córdoba, San Luis y Entre Ríos no tienen imposiciones a nivel local. San Luis y La Pampa tienen impuestos al estilo de aduanas internas, según la enumeración de FADA.

Del total de la carga impositiva, los impuestos nacionales no coparticipables representan el 70,5% del total que afronta una hectárea agrícola en Argentina. La composición central de estos impuestos son los derechos de exportación, a los que se le suma el impuesto a los créditos y débitos bancarios.

Los impuestos nacionales coparticipables entre el Estado nacional y los Estados provinciales, representan el 23,8% de los impuestos medidos, principalmente el impuesto a las Ganancias (neto del impuesto a los créditos y débitos) y los saldos técnicos de IVA.

Las provincias reciben parte del 23,8% como coparticipación, y también recaudan diversos impuestos. Los impuestos provinciales representan el 5% de los impuestos totales.

Por último, los impuestos municipales representan el 0,8% de los impuestos en el Índice FADA promedio nacional. Su componente central son las tasas viales o las guías cerealeras, según la provincia.

“Un esquema tributario en el que la mayoría de los impuestos son nacionales no coparticipables pone en jaque el federalismo fiscal y causa que mucho de lo que se produce en las regiones no vuelva”, advirtió Miazzo, que remarcó que «el anti federalismo de la estructura tributaria resalta aún más en momentos adversos como el que se vive con la actual sequía, ya que un impuesto coparticipable como el impuesto a las ganancias pierde peso, mientras que los derechos de exportación ganan participación”.