Los buenos resultados obtenidos con el denominado “dólar soja” entusiasmaron al equipo económico encabezado por el ministro Sergio Massa, pero al mismo tiempo dejan en evidencia que ni siquiera con las divisas ingresas y las que se espera que se sumen a lo largo de septiembre será suficiente para cerrar 2022 con el cumplimiento de la meta de reservas netas fijada con el FMI.

Así lo planteó la consultora Invecq, en un análisis que se suma al de otras entidades, economistas y empresarios que advirtieron no solo por el efecto que genera en otros sectores -como el “dólar Malbec”-sino por las dificultades de regresar al esquema previo a partir de octubre, lo que abre la posibilidad de una prórroga del programa, con un costo cuasifiscal que no debe subestimar.

En ese sentido, la entidad dirigida por Esteban Domecq se preguntó si se trata de “una medida acotada en el tiempo o, por el contrario, implica el comienzo del desdoblamiento cambiario que se evita comunicar”.

En su primera semana de implementación, sostuvo Invecq, “la medida cumplió su objetivo produciendo un marcado cambio en la tendencia de acumulación de reservas del Banco Central” que “en tan solo 4 días logró acumular 1.044 millones de dólares, cuando en los primeros 8 meses del año esa cifra era de tan solo 40 millones”.

“Las compras diarias fueron por un promedio de 261 millones de dólares, siendo que el promedio de las 15 ruedas anteriores había sido nada más que de 20 millones”, añadió, debido a que “este nuevo precio de $200 por dólar resulta considerablemente más rentable para el sector sojero, dando lugar a una liquidación de 1.600 millones de dólares desde que se puso en funcionamiento este mecanismo”.

Pero a su vez “esto refleja a su vez las distorsiones que presenta el mercado de cambios, donde al mismo tiempo los importadores continúan viendo atractivas las compras al exterior a un dólar de $140”, completó.

“En consecuencia, los costos de mantener este tipo de cambio barato que hasta ahora recaían íntegramente en los exportadores ahora serán también compartidos por el Tesoro nacional”, señaló, en referencia a “la pérdida en la que incurre el Banco Central por comprar divisas a un precio 40% mayor que el precio al que las valúa en su balance será compensada por el Tesoro con una Letra en dólares, es decir, mayor endeudamiento”.

Por lo tanto, si se cumple con el pronóstico de Massa y la liquidación alcanza los US$ 5.000 millones de dólares en septiembre, “la pérdida que deberá cubrir el Tesoro será por un total de 2.100 millones de dólares”, advirtió Invecq.

“Pero esto no quiere decir que todo ese total liquidado aumente directamente las reservas del Banco Central”, advirtió, al señalar que “si el ratio se mantiene como en los primeros días de septiembre donde el 60% fue a las arcas del BCRA mientras que el 40% restante se destinó a importaciones, las reservas netas se verían incrementadas aproximadamente en 3.000 millones de dólares”.

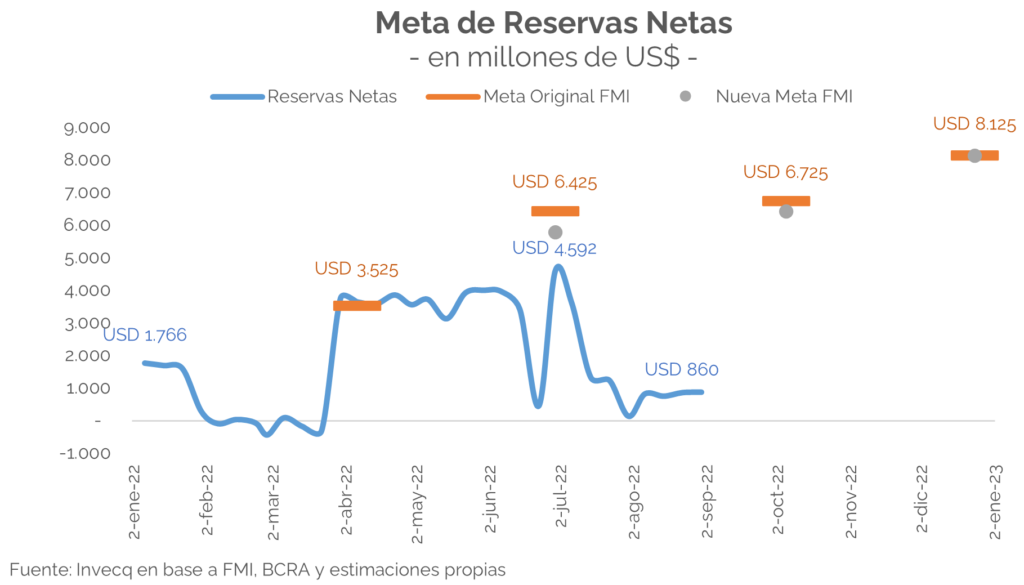

De esa forma, con un nivel estimado en la actualidad por debajo de los US$ 1.000 millones, “al finalizar el tercer trimestre del año las reservas netas serían la mitad de lo que exige el FMI para cumplir la meta anual, que sitúa al objetivo en 8.125 millones de dólares”.

En esa situación, agregó la consultora, “en los últimos tres meses del año haría falta no solo que ingresen todos los giros acordados con organismos internacionales, sino que a su vez el agro extienda la liquidación récord que está llevando a cabo por estos días”.

“Ante esto resulta necesario conocer entonces qué sucederá pasado el 30 de septiembre, día en que finaliza la medida que dio origen al ‘Dólar Soja’, ya que de no contar con beneficios extraordinarios para incentivar las exportaciones del sector sojero, en condiciones normales el último trimestre del año suele ser de pérdida neta de reservas”, subrayó.