El atraso del tipo de cambio luego de dieciséis meses de apreciación del peso determinó que la deuda en dólares a mediano plazo se convirtió en mucho más atractiva para el inversor que la que pudiera tomar en moneda local ajustada por inflación, con ganancias que a mediano plazo podrían llegar a sextuplicar a esta última opción.

La estimación forma parte del último informe semanal de la consultora Quantum Finanzas, dirigida por Daniel Marx, difundido tras el “persistente escepticismo” que denotan los precios de títulos públicos en los últimos días.

Tras el conocido caso del rescate de $10.000 millones del fondo Pellegrini del Banco Nación por parte de ENARSA, Quantum señaló que los precios de los títulos más “largos” (con vencimiento posterior a diciembre) “cayeron entre 5-10%, una corrección que se suma a la que se venía registrando en las semanas previas manifestada en rendimientos reales negativos importantes para los plazos más cortos”.

“La caída de esos precios se extendió a los de la deuda soberana en US$, que bajaron entre 10%, aunque parte de ello también puede deberse al fuerte deterioro del contexto internacional”, añadió la consultora dirigida por el ex secretario de Finanzas.

Ante ese escenario, Quantum se preguntó “si es relativamente conveniente efectuar inversiones en títulos en pesos o en dólares” y para ello planteó los siguientes supuestos:

. Las diferencias entre la evolución del tipo de cambio oficial, la inflación local y la de Estados Unidos se combinan para que el tipo de cambio real bilateral se aprecie 6% en 2022 y 16% en 2023. En 2024 se corrige el “atraso” previo al finalizar el año con una depreciación real levemente superior al 20%. Mientras que en 2022 y 2023 la evolución del tipo de cambio real incide negativamente sobre la brecha, ésta se reduce gradualmente en 2024, hasta alcanzar niveles de 40% en el segundo semestre de ese año. Estos movimientos implican que entre junio de 2022 y junio de 2024 el tipo de cambio oficial se deprecie 16% en términos reales y el “libre” se aprecie 23% también en términos reales.

. Manejo de la deuda pagadera en pesos (ajustable por CER y dollar linked): se hace en diciembre de 2023, resultando que la vida promedio se extiende 3 años, pero el cupón promedio es distinto: para la deuda CER pasa a ser 3% anual y para la ajustada por la variación del dólar el 4% anual.

. Manejo de la deuda en dólares: se hace en junio de 2024 con una extensión por 5 años en la vida promedio. No hay cambio en cupones ni quita de capital.

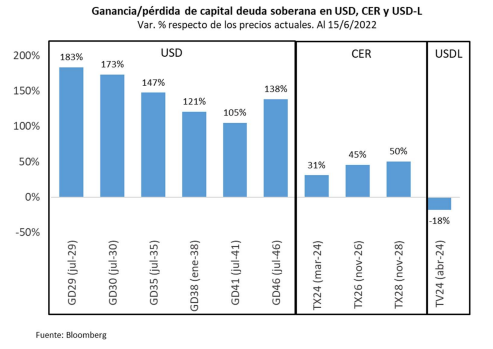

Con esos supuestos y parámetros, Quantum concluyó que “la deuda en dólares registraría ganancias de capital de entre 180% (GD29) y 105% (GD41), muy superiores a los de la deuda ajustable por CER (ganancias del orden del 30-50%)”.

“Ello se debe principalmente a la muy baja paridad relativa actual de la deuda en dólares (promedio de 27%) respecto de la de la deuda en pesos (promedio de 80-90%)”, explicó.

Al respecto, la consultora agregó que “el tipo de cambio libre CCL tendría que apreciarse un 40% en términos reales para que la deuda en pesos tenga un retorno total similar al de la deuda en dólares”.

“En este escenario, el retorno total promedio en ‘dólares libres’ sería del orden del 90- 100% para el inversor que compre la deuda soberana a estos precios”, finalizó.