Los vencimientos de deuda para el tercer trimestre sumarán un monto de $1,8 billón y si se mantiene la tasa del 62% aplicada en el reciente canje, afrontar su pago implicará un aumento nominal del 18% de la base monetaria, sin incluir en este cálculo las necesidades de financiamiento del déficit fiscal.

La estimación corresponde a la consultora Quantum Finanzas, en un informe dado a conocer luego del canje del 62% del total de vencimientos previstos para fin de junio, por más de medio billón de pesos.

“El 38% que quedó sin canjear y los vencimientos de los siguientes meses sigue siendo un desafío no menor”, advirtió la entidad dirigida por el ex secretario de Finanzas, Daniel Marx.

Al respecto, Quantun destacó que “desde mediados del mes pasado se venía observando un ‘efecto saturación’ de los tenedores de la deuda en pesos”, con una caída de la demanda que se amplificó luego de “evento Pellegrini”, en alusión al rescate de unos $10.000 millones por parte de ENARSA de sus tenencias en el FCI del Banco Nación.

A partir de entonces, “el BCRA se involucró directamente para sostener los precios de la deuda en pesos de corto plazo, saliendo a comprar deuda en el mercado secundario” y “para ello emitió pesos”, indicó.

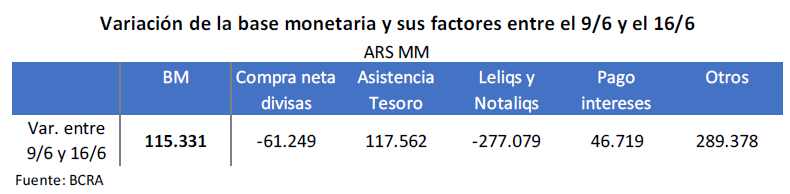

Del 9 al 16 de junio “la base monetaria se expandió $115.000 millones, producto de haber asistido al Tesoro en $117.000 millones y de la compra de títulos del Tesoro en pesos que conforman mayoritariamente el rubro ‘otros’, que tuvo una expansión de $289.000 millones (el equivalente a 7,6% de la base monetaria)”.

“Gran parte de la expansión por los mencionados factores, se contrarrestó con el aumento de la deuda del BCRA en Leliqs y Notaliqs”, planteó.

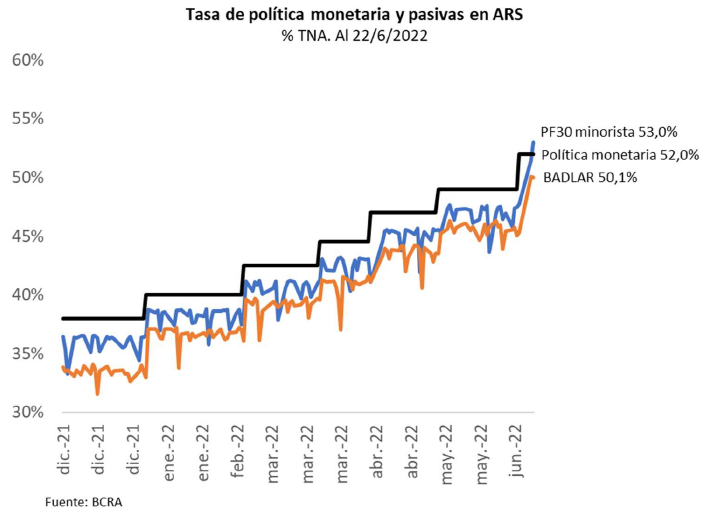

Por otro lado, el BCRA volvió a subir las tasas de interés de política y las tasas pasivas de los plazos fijos minoristas y cambió su estructura, ubicando la tasa de plazos fijos por encima de la tasa de política monetaria (TNA de 53% en el primer caso y 52% en el segundo).

Quantum plantea la duda de “si los bancos están dispuestos a aumentar su exposición al riesgo del Tesoro o si para evitarlo reducirían la tasa de las colocaciones a plazo fijo de los ahorristas no minoristas”.

Asimismo, señaló que “el perfil de vencimientos es demandante en los próximos 3 meses, en especial septiembre cuando vencen $940 mil millones”, y en el tercer trimestre $1,8 billón.

“Si en el trimestre julio-septiembre se mantuviese la tasa de rolleo del canje de esta semana -62%-, el aumento nominal de la base monetaria sería de 18%. A esto habría que sumar las necesidades de financiamiento del déficit fiscal”, alertó Quantum en el cierre de su análisis.