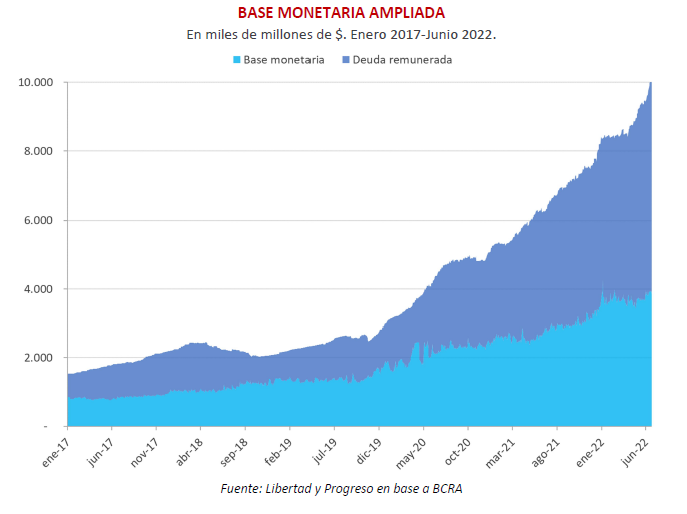

La suma de los stocks de Letras de Liquidez (Leliq) y pases pasivos que conforman la deuda remunerada del Banco Central ascendió al 24 de junio a $6,4 billones, casi seis veces más que al momento de la asunción de presidente Alberto Fernández y equivalentes al 163% de la base monetaria.

Así lo señaló hoy la Fundación Libertad y Progreso, que a su vez destacó que “en su hoja de balance el BCRA ya tiene más de $10 billones en base monetaria y deuda remunerada, presionando al alza las expectativas inflacionarias y sobre el tipo de cambio”.

“Desde diciembre de 2019 el stock de deuda remunerada del BCRA casi se sextuplicó, pasando de $1,1 a $6,4 billones actualmente”, añadió.

LyP remarcó que con esa deuda remunerada, el Banco Central absorbe “la emisión provocada por el hecho de financiar gran parte del déficit fiscal del Estado y evitar que se traslade directamente a emisión, aunque sea en el corto plazo”.

“Además, los intereses que se pagan por esta deuda son cada vez más altos”, resaltó, ya que “solo en mayo llegaron a $168.000 millones, lo que equivale a 23 millones de Asignaciones Universales por Hijo por mes”.

Asimismo, advirtió que “seguirán aumentando ya que el BCRA, en su intento por sostener la demanda de pesos, viene subiendo la tasa de política monetaria, que no es otra sino la de las Leliqs a 28 días, que llegó a 52% en junio, 14 puntos porcentuales por encima de lo que era a comienzo de año”.

“El BCRA está cada vez más engranado en su propia política y va generando una bola de nieve cada vez más grande. No solamente se emite dinero para financiar al Tesoro sino también para pagar los intereses de las Leliqs. Luego, se emiten nuevas Leliqs para absorber la asistencia al Tesoro y dichos intereses, generando que la carga de intereses siga creciendo y así sucesivamente”, describió.

Por otra parte, LyP señaló que “medida en dólares, la deuda remunerada es de US$ 51.742 millones, representando el 135,3% de las reservas brutas del BCRA”.

Eugenio Marí, economista Jefe de la Fundación, indicó que “la deuda remunerada del BCRA viene creciendo a una tasa del 86,5% interanual, lo que incrementa las expectativas de que la emisión monetaria, en lugar de estabilizarse, se siga acelerando en los próximos meses”.

“Para colmo, del lado del Tesoro las perspectivas es que cada vez se necesitará más de la emisión para financiar el gasto. El resultado es perspectivas de inflación cada vez más altas”, dijo.

Por su parte, Diego Piccardo, economista de LyP, señaló que “la posibilidad de que el BCRA salga a emitir pesos, o desarmar Leliqs para comprar deuda del Tesoro presiona al alza los tipos de cambio no regulados como el Blue o el CCL”.