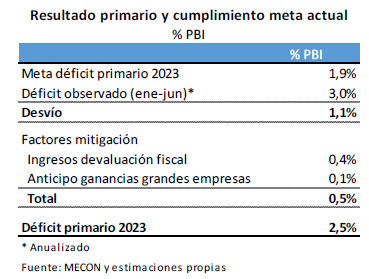

El paquete impositivo y cambiario implementado por el ministro de Economía, Sergio Massa, representa una «devaluación fiscal» del orden del 24%, pero será insuficiente para alcanzar la meta reconfirmada por el Fondo Monetario Internacional (FMI) de un déficit primario equivalente al 1,9% del Producto Bruto Interno (PBI), ya que a pesar de su impacto en la recaudación, el año cerraría con un desvío de 0,6 punto porcentual, es decir con un rojo del 2,5%.

La previsión forma parte del último «Monitor semanal» de la consultora Quantum Finanzas, dirigida por el ex secretario de Finanzas y también ex asesor de Massa, Daniel Marx.

«La recaudación fiscal adicional por aplicación del impuesto país y el nuevo anticipo de impuesto a las Ganancias

de grandes empresas, no alcanzarían para cumplir con la meta de déficit primario de 1,9% acordado en el programa con el FMI. Con un déficit primario anualizado de casi 3% en el período enero-junio, el desvío sería de 0,6% del PBI», advirtió.

Las medidas anunciadas el domingo 23 de julio «van en línea con el propósito de mejorar el tipo de cambio real y reducir el déficit fiscal, aunque en términos de efectividad y esfuerzo para cumplir las metas planteadas lucen

insuficientes», remarcó la consultora, que agregó que «lo recientemente acordado es claro en ese sentido, dado que el acuerdo con el staff (del FMI) menciona que la vigencia del acuerdo depende de la ‘continuidad’ de la

implementación de las políticas acordadas y su profundización».

«Esta devaluación fiscal generará ingresos adicionales al Tesoro por aumentos de la recaudación. También un costo fiscal por la parte adicional que se recaude como anticipo del impuesto a las Ganancias y por el diferencial entre el dólar oficial y el USD de ARS/USD 340 por el cual el BCRA deberá ser compensado por el Tesoro (de la misma forma que en el pasado)».

Quantum estimó que el efecto adicional sobre la recaudación de los 5 meses que van de agosto a diciembre «podría ascender a $544.178 millones, el equivalente a 0,35% del PBI», en tanto «el costo fiscal / compensación al BCRA, sería muy menor porque la mayor parte de lo recaudado no se tomará a cuenta del impuesto a las Ganancias».

«Más allá de efectos de problemas prácticos de implementación, por ejemplo tiempos para concretar las ‘exportaciones regionales’, estimamos que se trata de un flujo mensual de rubros de la cuenta corriente y balanza de pagos de alrededor de US$ 6.500 millones», manifestó.

De esta manera, el tipo de cambio promedio implícito para los bienes afectados por el nuevo esquema sería de $334 por dólar, «una devaluación de 24% respecto al tipo de cambio vigente antes del lanzamiento de las medidas», si bien en términos de tipo de cambio efectivo (considerando el tipo de cambio implícito del nuevo esquema, el oficial que sigue vigente para el resto del comercio exterior y los especiales ya establecidos -ej, USD turismo-), sería de $ 305 en agosto, lo que representaría «una devaluación del orden del 12% respecto del tipo de cambio oficial previo a las medidas».

No obstante, Quantum señaló que «en realidad, el tipo de cambio efectivo sería algo superior, si se considera que una parte del pago de importaciones, en especial los servicios de fletes, se canaliza a través del mercado libre de cambios».

Al respecto, evaluó que «en el corto plazo puede haber mayor liquidación de exportaciones por la instrumentación del dólar especial a economías regionales porque coincide con la estacionalidad en la comercialización del maíz», pero también indicó que «es difícil que más adelante durante el 2023 se pueda sostener un flujo de liquidación

positivo, particularmente si se avizoran posteriores cambios en el funcionamiento del mercado cambiario, con lo cual, continuarían los controles para el acceso a divisas oficiales».