Buenos Aires, oct 16 (ANP).- Un factor común que muestran las crisis cambiarias en la Argentina es que por lo general han coexistido cuatro elementos : a) un desorden político, b) un desequilibrio de la macroeconomía, c) un tipo de cambio ofícial muy retrasado y d) un bajo nivel de reservas líquidas del BCRA.

Esos cuatro factores se dan en la crisis actual y todas las anteriores que terminaron con devaluaciones del peso. Esto nos lleva a señalar que estamos frente a la la sexta crisis de los últimos 10 años pero todavía no sabemos el cuándo será y la magnitud de la futura devaluación del peso.

Es una situación parecida a la de principios de diciembre de 2015 donde el oficial valía 9,50 pesos y el paralelo 15 pesos pero había dos diferencias importantes. Ese era el último año de Cristina Fernández de Kirchner en el Gobierno mientras que este es el primero de Alberto Fernández y la brecha cambiaría solo llegaba al 50 % frente a la actual del 120 %. El otro problema adicional es que se trata de una economía con diluvio de pesos y seca de dólares en el BCRA.

Un reciente estudio de la consultora M&S señala que enlos últimos diez años hubo seis crisis: 2011, 2014, 2015, 2018, 2019 y 2020. Salvo excepcionalmente (ejemplo más reciente, la crisis de 2011) todas terminaron con devaluaciones. Argentina muestra dos grandes megadevaluaciones que fueron el rodrigazo de 1975 y el fin de la Convertibilidad de 2001 – 2002. En el primer caso, el dólar oficial terminó acumulando una suba del orden del 400%. En el segundo, la devaluación acumulada fue del 300%.

El estudio explica que “en el caso del Rodrigazo: i) macroeconómicamente, el déficit fiscal del Tesoro rondaba los 12 puntos del PBI (mayor que el actual) y era financiado excluyentemente por el BCRA, ii) cambiariamente, el dólar oficial de partida se ubicaba en torno a 20 pesos de hoy, “híper – regalado” y iii) políticamente, la muerte de Perón y la asunción de Isabel Martínez generó una situación de altísima inestabilidad e incertidumbre institucional”.

En tanto en la del 2001–2002 describe que: i) macroeconómicamente, el BCRA emitió unos 6 puntos del PBI para financiar al sistema bancario (más un puchito para el Tesoro), ii) cambiariamente, el dólar oficial de partida se ubicaba en torno a 40 pesos de hoy y iii) políticamente, en esa época, Argentina tuvo cinco Presidentes en un mes hasta terminar en el interinato de Eduardo Duhalde.

La crisis cambiaria 2020 muestra que el factor macroeconómico es uno de los elementos el mayor peso. Por la pandemia el BCRA emitió unos 1.8 billones de pesos para financiar el aumento del gasto y se generó un déficit fiscal primario de unos 8 puntos del PBI que en números son otros 2 billones de pesos.

La diferencia con respecto a las crisis cambiarias anteriores es que no se observa un dólar oficial retrasado. A valores actuales el dólar oficial de casi $ 80 duplica al de 40 de la salida de la Convertibilidad y cuatriplica a los $ 20 de 1975 del Rodrigazo.

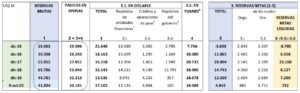

El problema es que resulta muy regalado contra el dólar paralelo de más de $ 170. El estudio de M&S destaca también que un factor que juega evidentemente un papel fundamental en las crisis cambiarias es nivel de las reservas de libre disponibilidad del BCRA que en la actualidad no superan los USS 700 millones frente a los más de USS 7.000 que tenia de arranque el Gobierno de Alberto Fernández.

Con respecto al factor político hay que destacar que la pandemia ha provocado un fuerte golpe al gobierno desde lo sanitario, productivo, macroeconómico con un Presidente muy desgastado y con una Vicepresidente que lidera un nuevo proyecto kirchnerista de rumbo incierto y con una oposición que no ayuda.

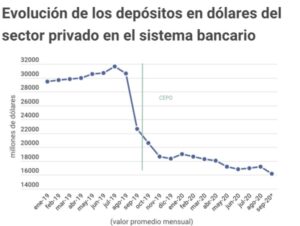

Las medidas tomadas desde el 15 de septiembre para frenar una corrida cambiaría han provocado una corrida bancaria con una fuerte caída que han tenido los depósitos en dólares del sector privado. Mucho tiempo no queda y tal vez una de las pocas posibilidedes para evitar una megadevauacion seria renegociar el acuerdo caído con el FMI por unos US$ 45.000 millones que se le adeudan.

En este caso el gobierno podría acelerar un acuerdo con el FMI en el extremo con algo de plata fresca contra un programa para evitar la crisis.Otra de las alternativas que explora el gobierno es utilizar el Fondo de Garantía y Sutentabilidad de la ANSES como forma de nuevo financiamiento.

El procedimiento no es nuevo, el 20 de noviembre del 2018 se estatizaron, por sugerencia de Amado Boudou, se estatizaron unos US$ 25.000 millones que estaban en manos de las AFJP, entre ellos, bonos y acciones que pasaron a formar parte del FGS.

Para enero del 2010, el kirchnerismo “metió mano” en el Banco Central y se llevó otros US$ 6.500 millones, lo que motivó la renuncia de su entonces titular, Martín Redrado.

El estudio de M&S finaliza describiendo que “la crisis cambiaria es hija del zafarrancho nominal que la pandemia generó en la macroeconomía (básicamente el BCRA emitiendo toneladas de pesos para financiar al fisco) y requerirá finalmente un ajuste nominal del tipo de cambio oficial con sus habituales implicancias inflacionarias”.

Como dijimos, resta saber cuándo ocurrirá la devaluación y a cuánto será su magnitud, y algo más… si la misma será suficiente para empezar a solucionar el problema.