El gobierno pudo finalmente cumplir, aunque con recursos que difícilmente se repitan, las metas acordadas con el Fondo Monetario Internacional en el primer trimestre, pero el mercado ya descuenta que los objetivos finales del programa no se alcanzarán, de acuerdo con el análisis de la consultora Invecq.

“Un esquema diseñado con la intención de alinear expectativas, llevar tranquilidad a la economía, generar confianza, establecer un orden macroeconómico y financiero, reducir la incertidumbre y aumentar la previsibilidad, no está generando nada de eso en el mercado, y éste lo hace notar”, señaló la entidad dirigida por Esteban Domecq.

Al respecto, indicó que la inflación de marzo generó diferentes “coberturas por parte de los agentes de la economía ante un futuro incierto”, tanto en el reajuste de salarios en paritarias como en el crédito privado y las colocaciones de deuda en el mercado local.

“Las colocaciones de deuda del Tesoro nacional han sido posibles únicamente gracias a los instrumentos atados a la inflación y mayormente de corto plazo, una muestra clara de la poca confianza que se tiene en el manejo de la política económica”, advirtió.

En ese sentido, detalló que “luego del pico de marzo, donde la deuda CER representó casi el 77% de las colocaciones, en abril ese porcentaje bajó hasta el 49,4%” con una tasa de roll-over que cayó del 150% al 91%, “por lo que por primera vez en el año el Tesoro no llegó a captar el total del financiamiento necesario”.

En el caso del crédito privado, el de mayor incremento en febrero, según los últimos datos del Banco Central, fue el de los ajustados por UVA, lo que implica que “el ahorro se canaliza hacia opciones que ofrezcan una alternativa segura ante la falta de estabilidad económica”.

Por otra parte, la brecha cambiaria, si bien se encuentra por debajo de los máximos del año, “nunca ha sido menor al 65%, y la noticia del programa con el FMI tan solo significó una baja temporal de pocos días a principios de marzo, para luego retomar el sendero de ampliación”, agregó.

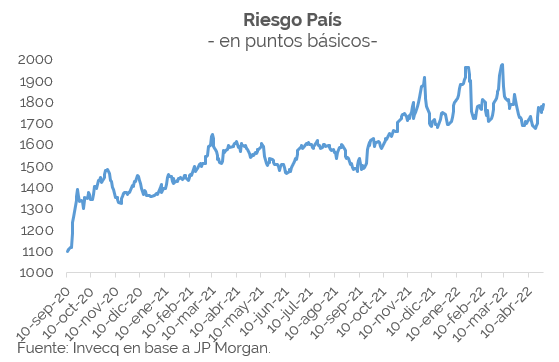

Asimismo, Invecq acotó que “la desconfianza en el programa, y la poca probabilidad de éxito que se le asigna en su objetivo por ordenar la macro, se ven reflejados en el Riesgo País”.

“Es decir, ni siquiera el compromiso con el Fondo es un driver positivo para el valor de los bonos argentinos, ya que no genera los fundamentos mínimos necesarios para creer en una recuperación o al menos estabilidad en el corto y mediano plazo”, planteó.

La consultora reconoció que “las metas del primer trimestre parecen estar cumplidas”, pero remarcó que “algunas lo hicieron mediante ayudas del FMI” que no se repetirán o bien de “maniobras contables que no está claro si son válidas, y en el caso de serlo, tendrán una contrapartida negativa en el futuro”.

“Es el caso de la meta de reservas netas, la cual apuntaba a alcanzar los 3.520 millones de dólares para fines de marzo, y fue efectivamente sobre cumplida al superar los 3.700 millones. Sin embargo, esto fue posible gracias al primer desembolso del fondo, el cual incorporó un total cercano a los 4.400 millones de dólares al stock neto, sin el cual el primer trimestre del año hubiera finalizado en terreno negativo”, sostuvo.

La meta de déficit fiscal primario fue sobre cumplida, pero para lograrlo se incluyó el “atajo fiscal” de computar las rentas de la propiedad, registrando “la diferencia entre el valor nominal y el valor efectivo de los títulos emitidos”.

Ese artilugio, añadió, da lugar a dos posibles escenarios: “si el FMI no aprueba esta maniobra, la meta de déficit fiscal habría sido excedida por casi 100.000 millones de pesos, mientras que si es aprobada, en el futuro, a la hora de registrar los pagos de dichos títulos, el efecto sería el contrario, agrandando el rojo fiscal de los próximos períodos”.

Por último, en cuanto a la inflación “el 16,1% acumulado hasta marzo confirma que el 48% como techo para el 2022 que estimó el FMI resulta ya poco realista” y obligaría a una nueva suba de tasas para que pasen a ser positivas, además de acelerar el ritmo devaluatorio si se quiere mantener el tipo de cambio real del año pasado.

“Más allá de haber cumplido el primer set de metas trimestrales del acuerdo, una mirada de más largo plazo refleja que el objetivo principal del programa no está siendo alcanzado. Las inconsistencias y poca claridad resultan en una importante falta de confianza, y como consecuencia el mercado busca resguardo, evita quedar expuesto al riesgo local, y aguarda por un plan que verdaderamente marque un rumbo claro y de estabilidad”, finalizó Invecq.