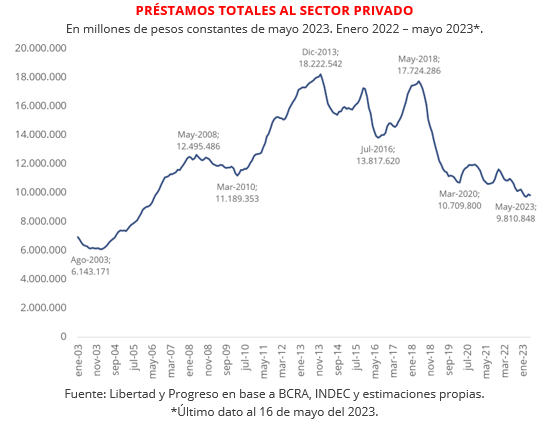

El crédito total al sector privado cayó 11,3% en términos reales desde diciembre de 2019 y alcanzó el nivel más bajo en 17 años, desde julio de 2006, según un informe dado a conocer hoy por la Fundación Libertad y Progreso (LyP), con datos del Banco Central.

En la última década, el pico del crédito al sector privado fue en mayo de 2018 ($17.724.286 millones a precios de hoy). Desde ese punto y hasta mayo de este año, se contrajo 44,6%. Otra forma de verlo es que, si desde el máximo mencionado el crédito al sector privado hubiese acompañado la inflación, entonces hoy sería 2,2 veces más alto de lo que es.

Por presidencias, el stock de crédito al sector privado tuvo una importante recuperación durante la de Néstor Kirchner (mayo 2003 – diciembre 2007, luego de la crisis vivida hasta 2002) y creció 96% real, casi sin anotar contracciones.

Durante el primer mandato de Cristina Fernández de Kirchner tuvo un crecimiento punta a punta del 23% y en el segundo la variación punta a punta fue de 13%; aunque se rompió la clara tendencia alcista que se había dado en los años previos. En diciembre de 2013 alcanzó su pico desde la salida de la Convertibilidad y, para diciembre de 2015, estaba 6% por debajo de ese nivel.

En la administración de Mauricio Macri se observan dos etapas muy marcadas; tras la salida del cepo y el sinceramiento de precios, el crédito al sector privado creció un 28% en términos reales (entre julio de 2016 y mayo de 2018). A partir del máximo alcanzado en mayo de 2018, se observó una contracción del 38% hasta diciembre de 2019, que dejó el stock de crédito por debajo de los valores de diciembre de 2015.

Por último, durante la presidencia de Alberto Fernández se observa que el crédito al sector privado se recuperó un 8% entre diciembre de 2019 y mayo de 2020 (máximo de la administración AF), tras lo cual se estancó y luego ingresó en una clara tendencia bajista desde el último trimestre de 2021.

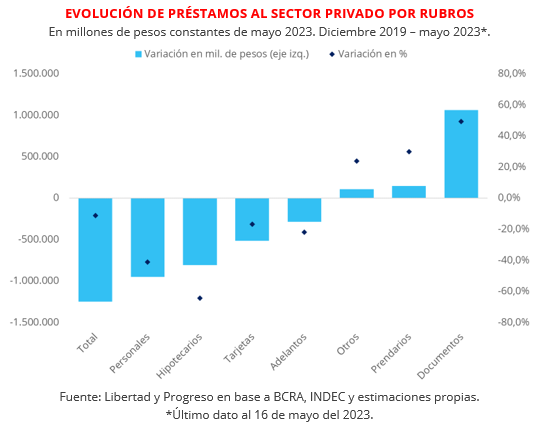

Cuando se observa la variación por rubros, los más afectados son los créditos a personas y a largo plazo. Los préstamos personales ajustados por inflación 71% desde diciembre de 2019 y tocaron su piso desde noviembre de 2005. Mientras que el crédito con tarjetas bajó un 28,8% a su nivel más bajo en 12 años. En tanto que el stock de créditos hipotecarios se contrajo un 79,1%, estando ahora en su menor nivel desde principios de la década de 1990.

Los rubros donde se observan variaciones positivas desde diciembre de 2019 son los otros créditos, prendarios y los documentos. Este último rubro, que concentra más que nada créditos a empresas, ha sido el de mayor dinamismo (aumentó 49,3% en términos reales entre diciembre de 2019 y mayo de este año). En parte, el buen desempeño de este rubro se vio explicado por el mayor rol de líneas de crédito público a empresas, como la Línea de Financiamiento para la Inversión Productiva de MiPyMEs.

Eugenio Marí, Economista Jefe de la Fundación Libertad y Progreso dijo que “las medidas lanzadas por el gobierno son parches que no contribuyen a mejorar la disponibilidad de crédito de manera sostenible. Tenemos que entender que estos mismos parches son los que nos llevaron a tener uno de los ratios de crédito-PBI más bajos del mundo (en torno al 15% del producto). Para peor, el crédito al sector privado se va reduciendo no solo porque los ahorros en el sistema financiero van cayendo en términos reales, sino también porque lo poco que hay se canaliza en crédito al sector público”.

Lautaro Moschet, economista de la Fundación Libertad y Progreso, dijo que “la caída en el crédito privado es una de las razones por las cuales se dificulta no solo la inversión, sino también el consumo privado. Una economía que no facilite el acceso al crédito se ve en serias dificultades para poder crecer de manera sostenida. En el caso de Argentina, queda evidenciado que durante la última década el crédito no logró crecer, sino que se achicó, mientras que la actividad económica carente de inversión permaneció estancada».

Para Aldo Abram, director de la Fundación, “las medidas recientes solamente disponen arbitrariamente quien recibirá el crédito disponible que se está contrayendo. Frente a las elecciones, beneficia demagógicamente al consumo y privilegia a algunos sectores, respecto a aquellos que en el sector productivo hubieran hecho un uso más eficiente del mismo, mejorando el bienestar del conjunto. Es obvio que, con un gobierno que necesita más financiamiento y con el aumento del riesgo que incentiva una baja de los depósitos, en términos de poder adquisitivo, los préstamos al sector privado seguirán bajando”.