La demanda de dinero sigue cayendo y esa caída no deja de acelerarse a pesar de que en lo que va del año la tasa de Política Monetaria ya tuvo aumentos acumulados de 3.500 puntos básicos, en gran medida por “los efectos demorados de la emisión monetaria” que, si bien redujo su expansión en los últimos meses, en el inicio de la pandemia tuvo un crecimiento equiparable a la inflación actual.

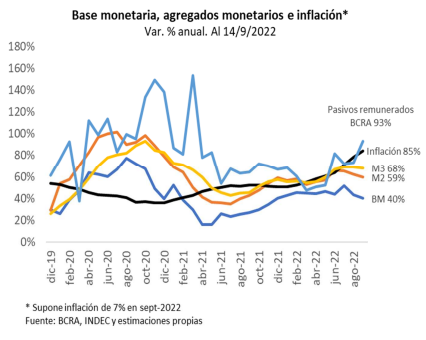

El análisis corresponde al último Monitor Semanal de la consultora Quantum Finanzas, que señaló que en agosto de 2020, la base monetaria y M2 (circulante en público más depósitos en pesos en caja de ahorro y en cuenta corriente)/M3 (M2 más depósitos en pesos a plazo fijo) crecieran al 80-90% interanual, con una inflación del 41%”.

“Entre diciembre de 2019 y agosto de 2022, la base monetaria paso de 6,9% a 8,9& del PBI y M2 de 10,9% al 15,9% del PBI”, en tanto “los pasivos remunerados (Leliqs y pases) más que se duplicaron en ese período, de 4,7% a 9,6% del PBI”.

La entidad dirigida por Daniel Marx, ex secretario de Finanzas y actual asesor del ministro Sergio Massa relacionó la inflación con la expansión monetaria y la demanda de dinero a lo largo de los últimos dos años.

Al respecto, indicó que mientras “la inflación se encamina a cerrar el año en un rango cercano al 100%”, asociado a ello “cae, y se acelera, la demanda de dinero”.

En ese escenario “desde principios de 2022 el BCRA subió la tasa de política monetaria 35 pps, al llevarla de 40% a 75% de TNA actual con una tasa nominal mensual del 6,2% y una efectiva anual del 107%, indicó.

“Al mismo nivel llevó la de los depósitos a plazos fijo minoristas menores a ARS 10 millones, pero aun así se ve que desde mayo/junio de 2022 el agregado M3 dejó de crecer en términos anuales. Por otro lado, el agregado M2, que no percibe intereses, está cayendo relativamente más que M3 en términos reales, como resultado del deterioro del poder adquisitivo de esos saldos”, planteó.

Quantum precisó que dos años después de la expansión monetaria señalada “la inflación está en niveles del 85% interanual, en alguna medida, producto de los efectos demorados de la emisión monetaria, que se estima entre 18-24 meses, aunque puede variar dependiendo del comportamiento de la demanda de dinero”.

“A su vez, los agregados monetarios, tanto M2 como M3 son menores que en agosto de 2020 y el stock de pasivos remunerados del BCRA se mantiene igual, aunque su dinámica es distinta dada la tasa de interés en pesos”, por lo que “Leliqs y Pases están creciendo al 93% anual, por encima de la inflación, y pagan intereses anuales por algo más del 6% del PBI”, advirtió.

De ahora en más, “el diseño de la política monetaria se encuentra ante un dilema”, consistente en “tratar de aumentar/mantener la demanda de dinero llevando la tasa de interés real a terreno positivo” o bien evitar llevarla a un nivel real positivo “para reducir la carga por el pago de intereses y deterioro adicional del balance del BCRA”.

La primera opción, explicó, “puede ayudar, pero tiene costos asociados, entre ellos, el pago de intereses sobre una base presumiblemente mayor, pero menos volátil”, además de su impacto negativo en el nivel de actividad.

La segunda, por su parte, conlleva “costos probables en la aceleración de la inflación y menor acumulación de reservas”.

La política aplicada por la actual gestión económica se inclina por la primera de las opciones, con los riesgos y beneficios señalados.