La falta de información por parte del Ministerio de Economía acerca de las tasas aceptadas en el canje de títulos, así como en su nivel de aceptación, es «una clara evidencia» de su fracaso, a lo que se podría agregar el incremento de la proporción de la deuda indexada y una mayor exposición del sistema financiero.

La entidad dirigida por Esteban Domecq sostuvo que «el único aspecto ‘positivo’ del canje» fue el de «ir más allá del 2023» frente a una «pared» de vencimientos que se acumulaba fuertemente en la previa electoral.

Fuera de eso, Invecq señaló que «el Tesoro ni siquiera intentó colocar deuda no indexada», al punto que «estuvo dispuesto a transformar los 4 de cada 10 pesos de los vencimientos no indexados por deuda indexada con tal de ir más allá del 2023», en lo que interpretó como «un fiel reflejo de la absoluta incertidumbre» en un año electoral.

Según las estimaciones de la consultoras, los títulos no indexados tuvieron una aceptación del 53%, de lo que se desprende que «de los aproximadamente 4 de cada 10 pesos que no estaban indexados, el Tesoro terminó indexando poco más de 2 (22% de los vencimientos totales, $1,65 billón)».

Invecq recordó que poco antes del canje «el Tesoro adaptó la normativa de integración de encajes bancarios» para que las entidades financieras puedan utilizar los bonos ofrecidos en el canje a ese fin. Asimismo, el Banco Central relanzó los «puts», dos medidas que actuaron como «edulcorantes” para las entidades financieras, especialmente las bancarias.

«Más allá de que dichas medidas acentúan la (muy elevada) exposición del sistema financiero al riesgo soberano y aumentan la probabilidad de un evento del riesgo sistémico, hay un aspecto negativo adicional y muy importante», alertó.

En ese sentido, señaló que «el Tesoro cosió un traje a medida para las entidades financieras con tal de que el canje no falle», a pesar de contar a su favor que «diversos entes públicos (BCRA, FGS, bancos públicos, entre otros) tenían aproximadamente la mitad de los títulos elegibles para el canje» y se sumaran los bancos privados » 6 a 7 de cada 10 pesos que vencían estaban en estas manos».

En consecuencia, planteó, «cualquier nivel de adhesión por debajo del rango 65%-70% implica que prácticamente no hubo demanda genuina», pero a pesar de esas “zanahorias”, la adhesión fue del 57%, lo que implica para la consultora que «el canje muy lejos estuvo de ser un éxito».

«Incluso, el Ministerio de Economía no informó las tasas a las cual se otorgaron los nuevos instrumentos y, para peor, no destacó precisamente el porcentaje de adhesión de este canje (sí del acumulado anual, el 64% que trascendió)».

Para Invecq «la interpretación es directa: no informar las tasas y, más aún, el nivel de aceptación es una clara evidencia del fracaso del canje».

El frente cambiario, jaqueado por la sequía

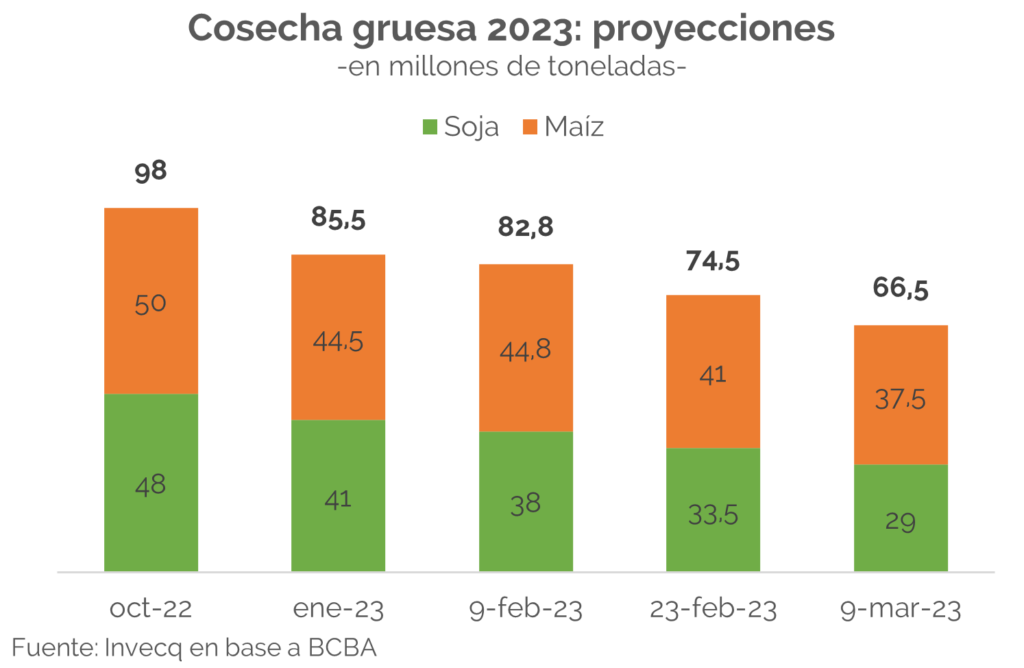

Por otra parte, la entidad se hizo eco de los recorte de las proyecciones de cosecha de los principales cultivos que dieron a conocer la Bolsa de Cereales de Buenos Aires y la Bolsa de Comercio de Rosario.

Al respecto, las proyecciones de la entidad cerealera porteña para la campaña 2022/2023 fueron descendiendo desde 98 millones de toneladas de producción de soja y maíz anunciadas en octubre del año pasado a las 66,5 millones del 9 de marzo, un derrumbe del 32,1% (31,5 millones de toneladas) en cinco meses.

«Estimamos que el impacto directo en materia de exportaciones por productos primarios y manufacturas de origen agropecuario vinculadas a estos cultivos (especialmente soja y maíz) rondaría los US$ 2.500 – 2.700 millones de dólares anuales», proyectó.

De esa manera, «la meta de acumulación de reservas netas del 2023 bajo las condiciones actuales luce prácticamente imposible de cumplir» y además habría que revisar a la baja al rango exportaciones.

Asimismo, puntualizó que, a diferencia de 2022, «debemos recordar que el FMI en el 2023 juega en contra», con un financiamiento negativo de cerca de US$ 3.500 millones.