Buenos Aires, jun 19 (ANP) El Gobierno extendió hasta el 24 de julio el término para que los tenedores de bonos acepten el canje de unos US$ 66.300 millones en títulos emitidos bajo legislación extranjera, y se guardó una semana para no caer en un default más profundo.

Como era previsible, el Ministerio de Economía le informó hoy a la SEC, el equivalente a la Comisión Nacional de Valores, de los Estados Unidos, la decisión de extender el plazo que hoy vencía, luego de cuatro prórrogas.

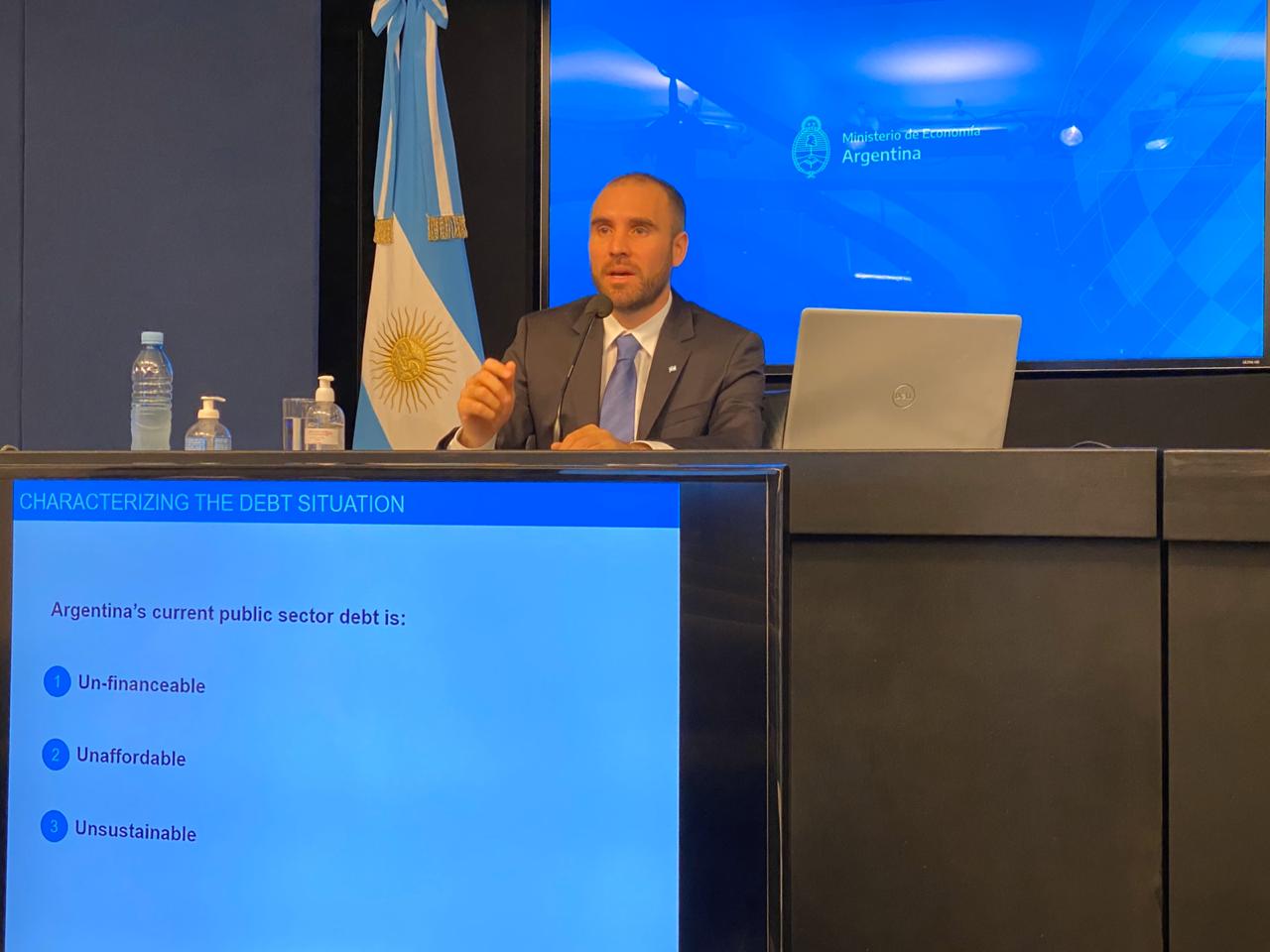

La cartera que dirige Martín Guzmán había acercado posiciones al ofrecer pagar hasta US$ 50 por cada bono y adherir a eso un bono atado a las exportaciones, para acercarse a los US$ 53 que piden los acreedores.

Pero Guzmán quiere mantener dos años de gracia, y no pagar ni capital ni interés, algo que es inaceptable por los bonistas, que el martes decidieron dar por finalizada el período de confidencialidad en las negociaciones.

Ahora, la fecha del 24 de julio no es casualidad. Una semana después vence el plazo de 30 días de gracias para pagar US$ 1.500 millones de bonos Par y de Descuento emitidos en la restructuración del 2005. Si no logra incorporarlos a la negociación, Argentina caería definitiva en default.

La oferta inicial, dada a conocer a mediados de abril, contemplaba el no pago de vencimientos de capital e intereses hasta noviembre de 2023, y a partir de ese año abonar una tasa del 0,5%, que iría creciendo de manera gradual hasta niveles sostenibles.

Además, la propuesta conllevaba una reducción de capital de US$ 3.600 millones, es decir, una quita del 5,4% sobre el stock de deuda y una reducción del pago de intereses de US$ 37.900 millones, que equivale a una quita del 62%.