Las tasas de inflación y de devaluación implícitas en los rendimientos de los bonos son menores a las que se reflejan en los informes del INDEC y en los ajustes del tipo de cambio de referencia aplicados por el Banco Central, por lo que se desprende que es preferible optar por títulos ajustables por CER y por dólar linked, de acuerdo con el análisis de la consultora Quantum Finanzas.

En su último “Monitor semanal”, la entidad dirigida por el ex secretario de Finanzas, Daniel Marx, realizó dos comparaciones: una entre los rendimientos de la deuda en pesos a tasa fija y la ajustable por CER; y la otra entre el primero de los instrumentos mencionados y la de la deuda ajustada por la evolución de la cotización del dólar oficial.

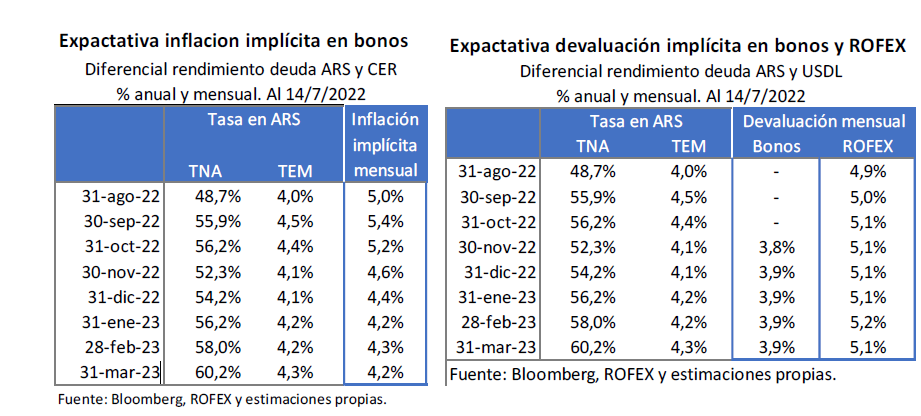

En el primer caso, Quantum advirtió que “la tasa de inflación que deja indiferente al inversor entre posicionarse en deuda en pesos a tasa fija y ajustable por CER está en niveles de 5,4%-4,2% mensual entre agosto de 2022 y marzo de 2023”.

“Este registro luce relativamente bajo teniendo en cuenta la inflación de los meses previos (del 5,1% de mayo al 6,7% de marzo, con expectativas de un julio con un piso del 7%) y sus componentes inerciales, los posibles efectos de los recientes eventos en los mercados de cambios y los próximos aumentos en tarifas y otros servicios”, señaló.

La consultora sostuvo que “todo indica que en los próximos meses la tasa de inflación será superior a la de indiferencia que surge de ejercicio, con lo cual, a los precios actuales la deuda ajustable por CER es preferible a aquella a tasa fija”.

Con la misma metodología, se compararon los rendimientos de la deuda soberana a tasa fija en pesos con los de la deuda USDL, o ajustada por el denominado “dólar linked”.

En este caso, “la tasa de devaluación mensual implícita está por debajo de la expectativa de devaluación implícita en ROFEX” e incluso “el BCRA está deslizando el tipo de cambio oficial a un ritmo mensual de 4,6%, superior al ritmo promedio que surge de los rendimientos para los próximos meses”.

“A estos precios, la deuda USDL luce conveniente”, concluyó Quantum.