La carrera entre el crecimiento de la deuda indexado en pesos y la inflación, en medio de las restricciones a la asistencia del Banco Central al Tesoro que impuso el acuerdo con el FMI, está complicando seriamente la estrategia de financiamiento del Ministerio de Economía en el mercado local, mucho más en vistas a los próximos vencimientos y a las escasas opciones a la hora de buscar nuevos instrumentos.

Así lo sostuvo la consultora Invecq, en un análisis en el que destacó que los inversores “perciben el riesgo que implica tomar deuda de un gobierno debilitado, sin plan económico y con desequilibrios macroeconómicos que se perciben insostenibles”.

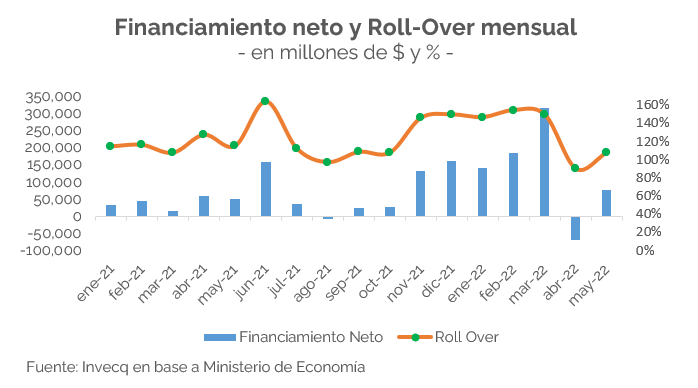

Luego de repasar los resultados de las colocaciones de deuda en el mercado local en abril (en el que por primera vez en ocho meses no se pudo cubrir la totalidad de vencimientos) y mayo (en el que debió recurrirse a un bono “encajable” y a una suba en la tasa), la consultora advirtió que “de cara a los próximos meses, el horizonte no se vislumbra muy distinto”.

Al respecto, recordó que en junio “vencerán otros $600.000 millones, y hasta fin de año serán $3.600.000 millones, de los cuales casi el 75% está atado a la inflación”.

“Ante cada una de estas nuevas licitaciones, será de vital importancia que el Ministerio de Economía obtenga fondos al menos un 25% por encima de los vencimientos para evitar acudir a la asistencia monetaria del Banco Central” una vía de financiamiento que se reactivó últimamente, “acumulando transferencias de utilidades al tesoro por un total de $380.000 millones de pesos en el año, de los cuales aproximadamente el 70% se concentró solamente en las últimas 4 semanas”.

Invecq alertó que “un déficit que se mantiene persistente amenaza con el cumplimiento de la meta propuesta por el FMI para este segundo trimestre, que admite un máximo de 438.500 millones de pesos en asistencia monetaria”, es decir un margen de menos de $60.000 millones para el resto del año.

“Como si la disminución de gastos y erogaciones no fuera una opción a tener en cuenta, el Tesoro se embarcó en una nueva maniobra contable dudosa, de las que ya nos tiene acostumbrados”, agregó la entidad, en referencia a “la transferencia de dólares netos aportados por el FMI al Banco Central, con el objetivo de disponer de mayor cantidad de pesos a cambio y así eludir los límites impuestos por las metas acordadas con el mismo Fondo Monetario Internacional”.

En ese contexto, indicó, “se desprende entonces que el stock de deuda continuará la dinámica expansiva en los próximos meses, y de mantenerse los patrones vistos hasta ahora, las elecciones PASO del 2023 será la pared contra la que choque el gobierno en su intento por alargar los plazos de vencimientos”.

“De esta manera, el acuerdo con el FMI, o más precisamente su revisión, que ya se descuenta tendrá lugar en los próximos meses, no será más que un puente para la culminación del actual mandato presidencial, con el objetivo de sentar unas bases macroeconómicas realmente sólidas, consistentes y sostenibles a partir del 2024”, finalizó.