El balance cambiario de 2023 luce completamente diferente al del año pasado y, si bien no se descarta la aplicación de paliativos para atenuar la situación, existen altas probabilidades de que gran parte de las reservas internacionales que se pudieron acumular en 2022 terminen diluyéndose en el transcurso del presente año.

Así surge del análisis realizado por la consultora Quantum Finanzas, que consideró como principales diferencias entre los dos años la caída prevista para la presente campaña de las exportaciones agrícolas y el saldo negativo con los organismos multilaterales de crédito, especialmente por el balance con el Fondo Monetario Internacional (FMI).

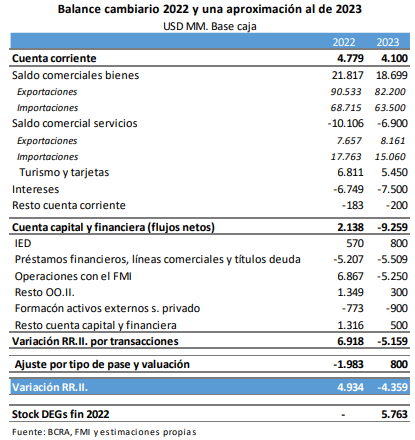

Contra un saldo favorable en las reservas internacionales de US$ 6.918 millones en 2o22, para este año se prevé una baja de US$ 5.159 millones, una brecha de más de US$ 12.000 millones que podría mitigarse si se insiste con una serie de «parches» que impidieron el año pasado terminar con un saldo negativo en las reservas netas.

«En 2023, los dos principales factores que permitieron acumular reservas en 2022 no volverían a estar presentes, o por lo menos no con la intensidad con la que lo hicieron el año pasado», remarcó la consultora dirigida por el ex secretario de Finanzas, Daniel Marx, actual asesor del ministro de Economía, Sergio Massa.

En primer lugar, las divisas de exportaciones agrícolas: «aún resta evaluar los efectos de las recientes lluvias en la zona núcleo del país -si los tuvo-, pero previo a que ocurrieran, las estimaciones indicaban un menor valor de exportación de soja, maíz y girasol de entre US$ 5.900 y 10.800 millones, dependiendo de la intensidad final de la sequía», indicó Quantum, que agregó que «la voluntad de liquidar seguirá estando asociada a estímulos puntuales (transitorios o no)», por lo que no habría que descartar nuevos episodios del Programa de Incremento Exportador o «Dólar Soja».

Por otra parte, los pagos de capital al FMI para 2023 ascienden a US$ 19.000 millones, mientras que los desembolsos ascenderían a US$ 14.000 millones, incluyendo el de septiembre, correspondiente a la revisión de las metas de junio del año pasado, es decir, pagos netos por alrededor de US$ 5.000 millones.

«Sin embargo, a fin de diciembre de 2022 el BCRA tenía un stock de DEGs (Derechos Especiales de Giro) por US$ 5.763 millones equivalentes –que formaban parte de las reservas-, lo cual prácticamente compensaría los pagos netos previstos para 2023. De cualquier manera, el programa con el FMI se volvería a negociar con el nuevo Gobierno», planteó la consultora.

Además de esos dos factores principales, otras cuestiones relevantes son una reducción de entre el 30% y el 40% de las importaciones de energía, mientras que el resto de los bienes se mantendrían en el mismo nivel de 2022.

Los gastos de turismo y tarjetas en el exterior se reducirían por la aplicación del dólar diferencial. «En 2022 el promedio mensual fue 570 millones y se puede pensar que se reduzcan a US$ 450 millones este año», indicó.

En 2022, el pago neto de préstamos financieros, líneas comerciales y títulos de deuda fue de US$ 5.207 millones. En 2023 el total de pagos sería similar (US$ 5.509 millones), con vencimientos de capital de títulos de deuda del sector privado por US$ 2.578 millones y del sector público por US$ 2.931 millones (Nación y Provincias).

Por último, Quantum supone que en 2023 el financiamiento neto de organismos internacionales fuera del FMI vaya a ser «mucho menor» en 2023 (unos US$ 300 millones) que los US$ 1.349 millones del año pasado.

«De esta manera, en 2023 no se acumularían reservas (contra un superávit de US$ 6.918 millones en 2022)», concluyó la entidad, si bien advirtió que «existen distintos elementos de mitigación, tales como el financiamiento comercial adicional asociado al swap con el Banco Popular de China por US$ 5.000 millones y el convenio recientemente anunciado entre Argentina y Brasil», además de la introducción de «nuevos tipos de cambio diferenciales y profundizar los controles a través del SIRA».