BUENOS AIRES, MAY 28 (ANP) – El BCRA autorizó a los bancos a integrar una mayor proporción de bonos del Tesoro en los encajes técnicos, para así reducir el stock de Leliqs, que llega a 3,7 billones de pesos…una cifra explosiva. La medida fue duramente criticada por el ex presidente de la entidad Guido Sandleris, quien advirtió con rompe con una política de estado vigente desde la salida de la Convertibilidad, que es la regulación prudencial del riesgo de los bancos.

Más allá de la polémica, existe una razón técnica para tal decisión de Miguel Pesce, y fue advertida hace un par de semanas durante un seminario de la Fundación Libertad de Santa Fe por el economista Miguel Angel Broda. Y es que el financiamiento neto del Tesoro a través de colocaciones en pesos que se vienen haciendo por medio de licitaciones semanales en el mercado local se está quedando corto. El Gobierno está juntando poco menos de la mitad de la plata que necesita para cumplir con el famoso 60-40 por ciento de financiamiento: 60% en emisión y 40% en colocaciones en el mercado local.

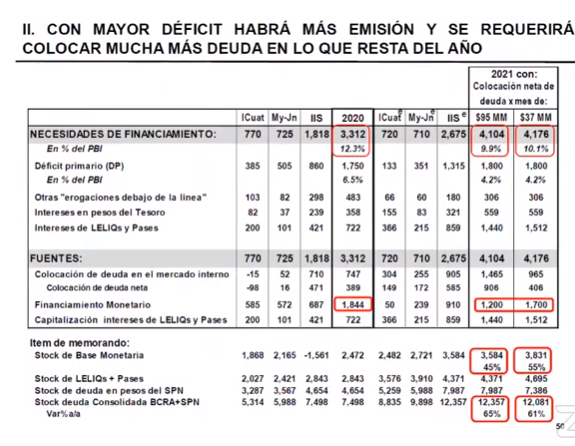

Desde que comenzó el año, el Gobierno ha logrado juntar netos $200.000 millones. Es decir que logró «rollovear» los vencimientos que fueron operando durante el período y colocar un monto por encima del orden de los $40.000 millones mensuales. Pero de acuerdo con los cálculos de Miguel Angel Broda, debería haber conseguido unos $95.000 millones. Es decir que el supuesto éxito promocionado desde el Ministerio de Economía respecto del financiamiento local es relativo.

Broda estima que las necesidades de financiamiento alcanzan a $4.1 billones equivalentes a 9,9% del PBI,con un déficit primaroo de $1,8 billones, o 4,2% del PBI. Con esos números, habría que emitir $1.200 millones.

La realidad es que el nivel de las licitaciones del Tesoro están lejos de ello y al final del año Martín Guzmán debería pedirle a Pesce unos $500.000 millones más de lo previsto.

Las primeras señales de agotamiento del actual esquema de colocaciones de deuda empezaron en abril tras dos fracasos, en los que el Estado logró juntar menos dinero que el previsto. El Tesoro había mejorado las condiciones y cerró el mes relativamente bien. En el mercado habían advertido que los bancos estaban ya «al tope» de lo que le permitían las regulaciones de exposición a la deuda del Estado argentino.

La medida anunciada ayer tiene el claro objetivo de poder darle mas espacio a las entidades financieras. Un dato que puede hacer atractiva la iniciativa es que los encajes técnicos no son remunerados y por lo tanto, aunque el Gobierno ofrezca bonos con tasas de la mitad de la inflación, para los bancos va a ser atractivo, porque entre rendimiento cero y algo de rendimiento, la opción es clara.

La medida está más dirigida a los bancos locales. Los bancos de capital extranjero no se posicionan como principales financiadores del Tesoro. Mantienen ciertas normas de prevención ante el riesgo.

Así, es de esperar que durante las licitaciones de deuda de junio el Tesoro incremente sustancialmente el nivel de financiamiento neto, tal vez, tratando de aproximarse a los $95.000 millones mensuales que plantea Broda, que toman en cuenta los mayores gastos a causa de la segunda ola de la pandemia.