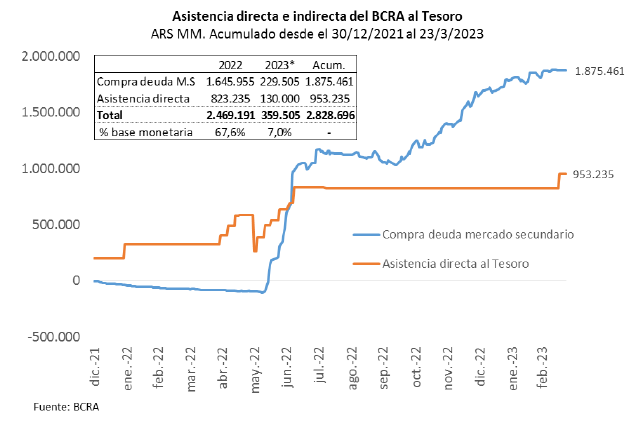

La asistencia del Banco Central al Tesoro Nacional, ya sea de manera directa o indirecta, sumó en los últimos quince meses $2,8 billones, equivalente al 55% de la base monetaria al 23 de marzo, según se desprende del análisis llevado a cabo por la consultora Quantum Finanzas.

La entidad dirigida por Daniel Marx, asesor del ministro Sergio Massa y ex secretario de Finanzas, puntualizó que “al 23 de marzo, el principal factor de expansión de base monetaria fue el pago de intereses de los pasivos remunerados del Banco Central, que alcanzó a$ 1,9 billones, que en términos anuales equivale al 6% del PBI”, un incremento que “fue compensado con la emisión de Leliqs y Pases, cuyo stock asciende a ARS 12,1 billones (10% del PBI)”.

De esa forma, el presidente Alberto Fernández, que en su campaña electoral de 2019 había prometido ponerle fin a la emisión de leliqs, en realidad las llevó a su nivel más alto y, con la suba de las tasas de interés, retroalimenta permanentemente su stock, que ya más que triplica al déficit primario.

El 22 de marzo, el Banco Central otorgó adelantos transitorios al Tesoro por $ 130.000 millones, algo que no había hecho desde jul del año pasado.

Si bien eso permitió cumplir con el límite de asistencia al Tesoro acordada con el Fondo Monetario Internacional (FMI), en rigor los giros no se interrumpieron, sino que se canalizaron por vías indirectas.

La transferencia de hace 11 días no excede el límite del mes ($139.300 millones), pero para Quantum “utilizar este mecanismo en el contexto actual es una manifestación de las dificultades que tiene el Gobierno para financiar sus necesidades de caja en pesos”.

Para superar las dificultades, se vienen aplicando distintas acciones, como el retiro de títulos de deuda del mercado para dar cabida a nuevo financiamiento y, más recientemente, la venta en el mercado secundario de las tenencias de títulos en dólares del propio sector público nacional para facilitar la suscripción primaria de nuevos títulos.

“En el primer caso, es el BCRA quien compra los títulos en pesos en el mercado secundario, generando la liquidez necesaria para nuevas suscripciones de títulos del Tesoro. En la segunda, principalmente por ventas de Bonares en manos del FGS y posterior suscripción de títulos del Tesoro en pesos”, indicó.

Desde mediados del año pasado el BCRA está asistiendo en forma indirecta al Tesoro adquiriendo deuda en pesos en el mercado secundario, y generando, de esa manera, un espacio para la demanda de nuevas emisiones de deuda del Tesoro, en un mercado en el que el sector privado muestra signos de saturación en materia de tenencias de deuda pública en pesos, precisó la consultora.

El año pasado en junio y julio el Central compró al sector privado deuda en el mercado secundario por $1,26 billones como resultado de las ventas de bonos soberanos por el sector privado y el rescate de cuotapartes de los fondos comunes de inversión.

En el acumulado de 2022 la asistencia total en pesos del BCRA al Tesoro había sido de $2,469 billones, el 68% de la base monetaria y 2,7% del PBI, de la cual el 66% fue por asistencia mediante compra de bonos en el mercado secundario ($1.645.955 millones) y el 33% en forma directa a través de adelantos y transferencia de utilidades ($823.235 millones).

La asistencia indirecta acumulada durante 2023 (al 23 de marzo) se estima en $229.505 millones, que, sumado a las transferencias directas por $130.000 millones, representan el 7% de la base monetaria.